Финансовый рынок испытал снижение процентных ставок с 5.25-5.5% до 4.25-4.5%, и теперь ожидает одно или два дополнительных снижения. Инвесторы внимательно следят за фискальной и тарифной политикой, чтобы предсказать инфляцию и позиции Федеральной резервной системы. По мере того как 2025 год приближается, они сосредотачиваются на политике следующей президентской администрации и ее влиянии на рынки.

Экономика США начинает год с сильного роста, после 3% роста в 2024 году, главным образом за счет потребления. Несмотря на сохраняющиеся неопределенности в отношении дефицита и тарифов, это может повлиять на инвестиции в долгосрочные облигации. Что касается акций, ожидается более диверсифицированное лидерство в секторах в 2025 году с потенциальными возможностями в случае неправильной оценки тарифов.

Глобальный фиксированный доход по-прежнему является ключевым компонентом инвестиционных портфелей, обеспечивая защиту в условиях неопределенности и предлагая привлекательную доходность, особенно в корпоративных кредитах. Перспективы для американских акций выглядят позитивно, поддерживаемые устойчивой экономикой и сильным ростом прибыли, который прогнозируется на уровне 14% роста прибыли S&P 500.

Несмотря на хорошие перспективы на 2025 год, сохраняются неопределенности в политиках США, экономических стимулах в Китае и геополитических рисках. С другой стороны, 2024 год был отличным для глобальных фондовых рынков, при этом индекс MSCI All Country World Index зафиксировал рост на 18%, главным образом за счет США. В области глобального фиксированного дохода наблюдались колебания, с волатильностью в облигациях из-за налоговых опасений и роста в некоторых регионах.

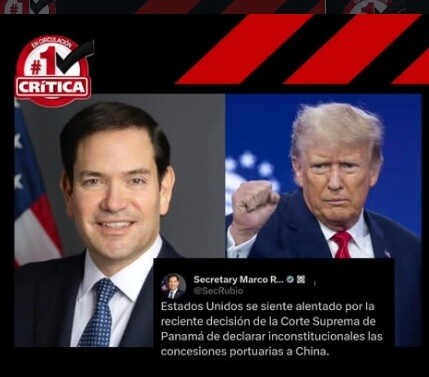

Ожидается, что США сохранят осторожный подход к инвестициям в китайские акции, особенно в свете угрозы повышения тарифов. Рынки уже отреагировали на этот сценарий ростом доходности 10-летних казначейских облигаций. С другой стороны, фискальные меры и другая политика могут вызвать инфляционное давление, заставив Федеральную резервную систему быть более осторожной в вопросе снижения процентных ставок.

Для поддержания долгосрочного видения и поиска глобальной диверсификации в качестве основной стратегии, инвесторы должны быть внимательны к сигналам в условиях неопределенности. В других регионах, таких как Мексика, Канада и Европа, тарифы могут использоваться как инструменты переговоров по различным вопросам. Фискальная дискуссия 2025 года будет направлена на продление таких политик, как Закон о снижении налогов и рабочих мест. Китай, в свою очередь, был важным фокусом, с сильной экономикой и ростом прибыли, который способствовал росту S&P 500.